- Nákupy

- Chytré nákupy

- Wish.com – registrace a nakupování na Wish česky

- PayPal – přihlášení, co to je, chybí podpora v češtině

- Cashback portál: zkušenosti a co byste měli vědět

- Wolt – promo kód a sleva -150 Kč – kredity zdarma

- Platební karta Revolut – v čem je revoluční?

- TransferWise – recenze, karta, podrobný návod

- Nejlevnější iPhone – tipy na to, kde jej koupit

- Věrnostní programy

- Užitečné články

- Chytré nákupy

- Finance

- Úvěry a hypotéky

- Půjčka na směnku – od soukromé osoby a lichváře

- Půjčky pro dlužníky – s exekucí i na ruku

- Nebankovní půjčka bez registru a zástavy

- Půjčka pro nezaměstnané – rychlá a okamžitá

- Půjčka o víkendu – online a ihned

- Rychlá půjčka bez doložení příjmů – výhoda či riziko?

- Rychlá půjčka online – na účet do hodiny

- SMS půjčka – ihned na účet a pro problémové klienty

- Mikropůjčky – rychlé a online

- Finanční témata

- Užitečné články

- Úvěry a hypotéky

- Pojištění

- Domácnost

- Kariéra

- Cestování

Co znamená RPSN a jak se počítá?

3 minuty čtení

Kdokoliv si někdy zjišťoval podmínky konkrétní půjčky, zcela určitě narazil na zkratku RPSN. Za zkratkou obvykle následovalo číslo v procentech. Co znamená RPSN? A proč je to možná nejdůležitější údaj při porovnávání výhodnosti jednotlivých půjček?

Tak nejprve vysvětlení, co je RPSN. Jedná se o roční procentní sazbu nákladů. Udává se v procentech za rok (označuje se jako p.a., nebo per annum), prezentovat by se měla s přesností alespoň na jedno desetinné místo.

I když pojmenování působí velmi věděcky, ve skutečnosti se nabízí poměrně prosté vysvětlení. RPSN v sobě ukrývá veškeré náklady, které přímo souvisí s daným úvěrem.

O jakých nákladech je řeč? Kromě samotné roční úrokové sazby to může být například poplatek za uzavření úvěru, poplatek za vedení úvěrového účtu, částka za pojištění schopnosti splácet, poplatek za správu úvěru apod.

Z toho všeho vyplývá, že RPSN udává, jak drahá půjčka skutečně je, resp. kolik celkem za ni žadatel utratí peněz. Maximální možná výše RPSN není stanovena.

RPSN vs. roční úroková sazba

RPSN si člověk nesmí plést s roční úrokovou sazbu. Ta totiž udává pouze výši samotného úroku, nezahrnuje ovšem další související poplatky. To je také důvod, proč se při porovnávání jednotlivých půjček jednoznačně doporučuje řídit se výší RPSN, a nikoliv úrokové sazby.

Mnozí poskytovatelé úvěru využívají neznalosti lidí, kteří mnohdy nevědí, co je to RPSN, a záměrně nabízí půjčky s nízkými úrokovými sazbami. Na první pohled to může vypadat, jako extrémně výhodná nabídka. Když se ale vypočítají celkové náklady úvěru, o výhodnosti lze už jen pochybovat.

Výpočet RPSN

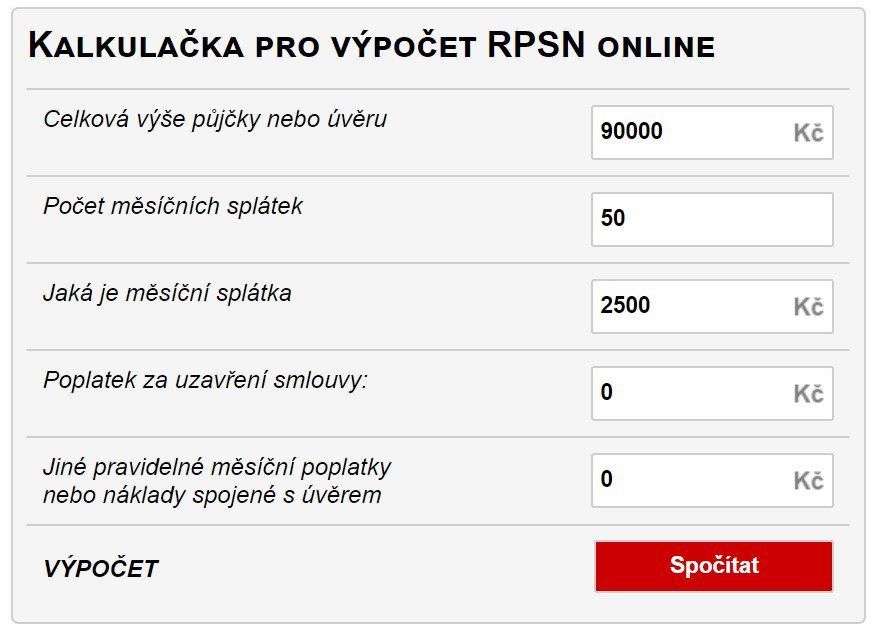

K výpočtu RPSN se nejlépe hodí on-line RPSN kalkulačka. Její vyplnění je velice jednoduché, zvládne to i uživatel bez hlubší znalosti detailních podmínek půjčky.

Zájemce o půjčku se může setkat i s nulovým RPSN. Příkladem mohou být půjčky nebankovních institucí, které první půjčky poskytují často zdarma. Nabízí třeba 8 000 korun, které pokud budou splaceny do 30 dnů, neúčtuje se žádný úrok.

Zároveň se u nich neplatí žádné další související poplatky. V tomto případě proto úroková sazba činí 0 % p.a. a RPSN také 0 % p.a. První půjčku s nulovými náklady lze získat například u ReRum půjčky, Amigoz půjčky, Ferratum Micro půjčky nebo Via SMS půjčky.

Další možné případy roční procentní sazby nákladů prezentují následující tabulky:

| Výše půjčky | Počet měsíčních splátek | Výše měsíční splátky | Související poplatky | Celková RPSN |

| 30 000 Kč | 12 | 3 000 Kč | 0 Kč | 41,3 % |

| 30 000 Kč | 12 | 3 000 Kč | 500 Kč měsíčně | 92,27 % |

| 50 000 Kč | 12 | 5 000 Kč | 6 000 Kč jednorázově | 82,21 % |

| Výše půjčky | Splatnost | Roční úroková sazba | Související poplatky | Celková RPSN |

| 30 000 Kč | 3 měsíce | 20 % | 3 000 jednorázově | 131,58 % |

| 60 000 Kč | 6 let | 15,5 % | 60 Kč měsíčně | 20,6 % |

| 100 000 Kč | 10 let | 5 % | 2 000 Kč jednorázově | 5,58 % |

Stejně jako se mohou žadatelé o půjčku setkat s nulovým RPSN, u některých typů půjček může naopak RPSN dosahovat závratných výší. Speciálně u mikropůjček se jedná až o stovky procent.

Praktiky poskytovatelů půjček

V nabídce bankovních i nebankovních institucí si lze všimnout, že čím dražší půjčka ve skutečnosti je, tím je složitější RPSN dohledat. Nejlevnější půjčky RPSN prezentují na dobře viditelném místě, drahé půjčky se snaží výši RPSN všelijak „maskovat“.

Nutno dodat, že v souladu se spotřebitelským zákonem platí pro velkou většinu úvěrů povinnost RPSN uvádět. Nevztahuje se to pouze na půjčky, které podle zákona nejsou spotřebitelským úvěrem, tedy na půjčky pod 5 000 Kč a nad 1 880 000 Kč.

Půjčky od nebankovních poskytovatelů mívají obvykle vyšší roční procentní sazbu nákladů než úvěry od klasických bankovních ústavů.

RPSN disponují i kontokorentní úvěry.

Poslední aktualizace: 28. 03. 2022